龙8头号玩家①券商研报指出半导体量检测设备是芯片制造的“尺子”,随着芯片制造结构复杂化,量检测设备有望迎来国产化的最佳窗口期,加速实现批量出货。 ②国内前道检测设备龙头精测电子1月3日迄今股价累计最大涨幅达140%,梳理受益上市公司名单(附股)。

财联社5月28日讯(编辑 宣林)中金公司张怡康等人在5月23日的研报中指出,半导体量检测设备贯穿芯片制造全过程,决定了每一道芯片制造工序的基准,是芯片制造的“尺子”。随着芯片制造结构复杂化、制程线宽的不断缩小以及由二维平面结构向三维结构的转变,半导体量检测设备需求大幅增长,国产量检测设备有望加速导入晶圆厂并实现批量出货。

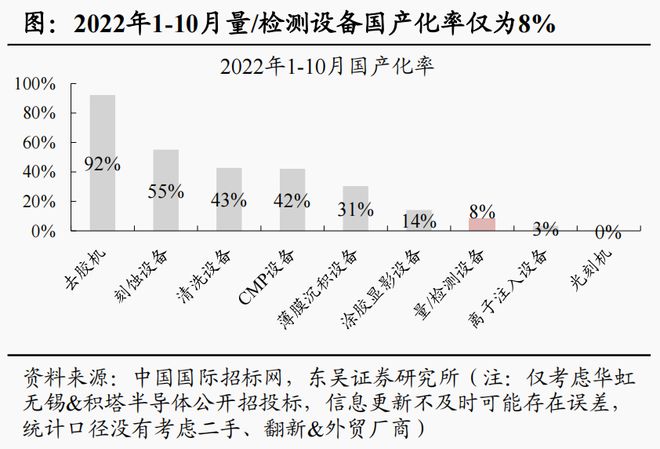

东吴证券陈睿彬在1月30日的研报中还表示,量检测设备是前道设备中国产化率最低的环节之一。以批量公开招标的华虹无锡和积塔半导体为统计标本,2022年1-10月2家晶圆厂量检测设备国产化率仅为8%,远低于去胶机、刻蚀设备、薄膜沉积设备等环节。未来中美摩擦背景下,本土晶圆厂或将加速国产设备导入,量检测设备有望迎来国产化的最佳窗口期。

据了解,量检测设备是保证集成电路芯片生产线快速进入量产阶段并获取稳定的高成品率和高经济效益的关键性设备。根据YOLE的统计,芯片制造工序超过500道时,只有每一道工序的良品率都超过99.99%,最终的良品率方可超过95%;当单道工序的良品率下降至99.98%时,最终的总良品率会下降至约90%。因此,量检测设备是芯片良率的重要保障。

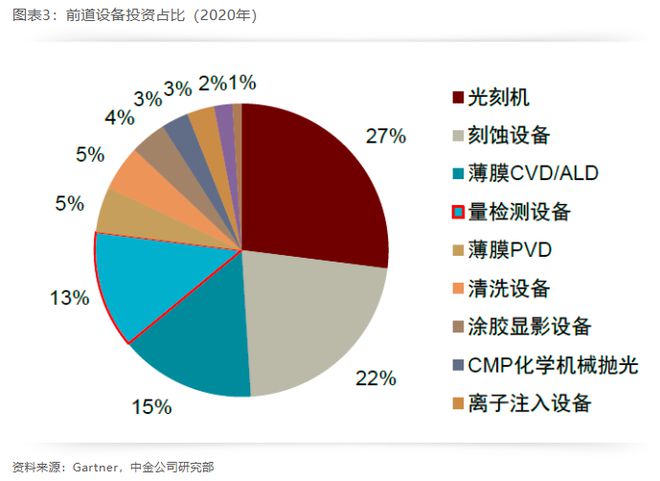

光刻、刻蚀和薄膜沉积是半导体前道制造中最重要的三个环节,根据Gartner数据,2020年全球前道设备中,光刻机、刻蚀设备和薄膜沉积设备占比分别为27%、22%和20%(含CVD和ALD 15%、PVD 5%),量检测设备的市场占比仅次于上述三类设备,为13%。当前芯片制造的步骤暂无重大变化,张怡康等人认为13%是量检测设备在半导体设备市场规模中的份额的长期合理预测。根据SEMI,2022年全球半导体设备市场规模达到了1076亿美元,其中前道设备约为980亿美元,据此计算量检测设备市场规模约为130亿美元。

半导体量检测设备行业的特点是“类型多,产品精”,每个环节所涉及的设备均具备较高技术壁垒。量检测设备根据应用场景的不同可分为量测、检测两大类,其中检测设备2020年市场规模占比高达63%。细分品类中,纳米图形晶圆缺陷检测、掩模版缺陷检测和关键尺寸量测设备的市场规模排名靠前,2020年市场规模分别达到了18.9、8.6、7.8亿美元,占比分别为24.7%、11.3%、10.2%。

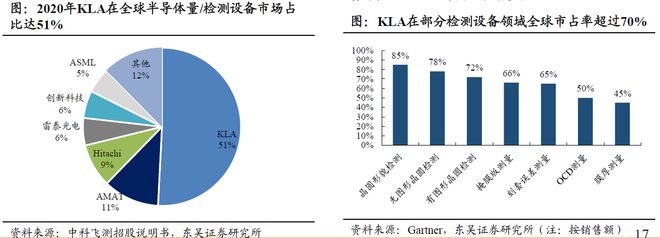

从全球范围内来看,KLA(美国)在半导体量/检测设备领域一家独大龙8国际头号玩家。2020年KLA市占率达51%,应用材料(美国)、日立高新(日本)、雷泰光电(日本)、创新科技(美国)分别占11%、9%、6%和6%。在晶圆形貌检测、无图形晶圆检测、有图形晶圆检测等细分领域,KLA的全球市场份额更是分别高达85%、78%、72%。

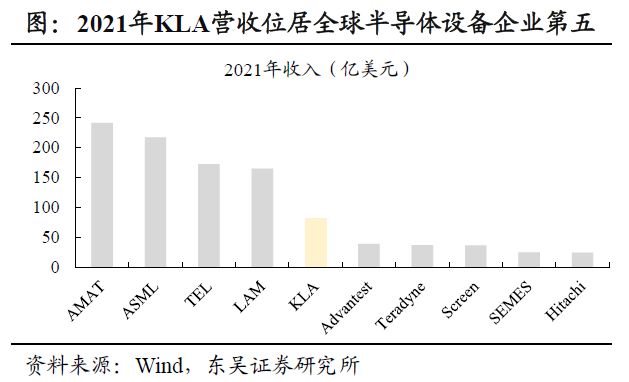

值得注意的是,2021年KLA营收位于全球半导体设备企业第五,前四名分别是AMAT、ASML、TEL、LAM。但KLA毛利率中枢常年保持在60%,远高于AMAT、LAM、ASML和TEL(中枢40-50%),2022年净利率和研发投入也位居行业第一,东吴证券陈睿彬认为这进一步验证了量检测设备的技术密集性和高附加值。

国内厂商方面,中科飞测、上海精测、睿励科学、东方晶源、赛腾股份、上海微电子、埃芯半导体、南京中安等本土半导体设备企业正积极布局量检测领域,已经基本覆盖主流量检测设备类型。天准科技近日也在互动平台表示参股公司苏州矽行在进行前道晶圆检测设备的研发。其中中科飞测、上海精测、睿励科学、东方晶源等已相继取得主流晶圆厂小批量订单,下游涵盖逻辑、存储主流客户群体。

除上述公司外,安信证券马良等人还建议关注国内刻蚀机龙头中微公司(持股上海睿励)、国内后道模拟测试机龙头华峰测控,SoC测试机龙头长川科技以及国内领先SoC测试机供应商华兴源创。