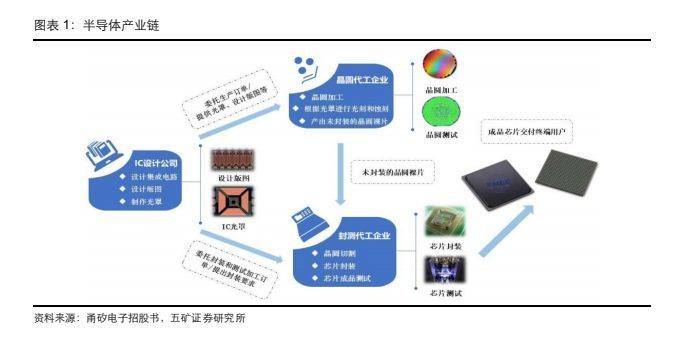

半导体产业链中,Fabless 模式下产业分工明确,按照设计-制造-封测的上中下游模式进行分工协作,设计公司通常完成电路、版图设计等,晶圆代工企业负责晶圆加工,封测代工企业进行晶圆切割、芯片封装及测试等工作。最终将芯片成品交付终端用户,下游应用包括消费电子、汽车、通信、工业、航空航天等领域。

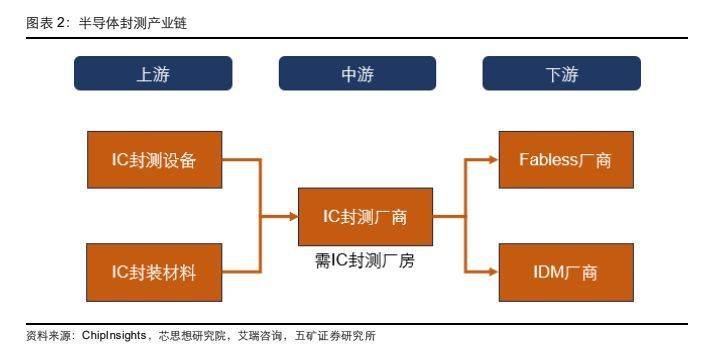

半导体封装是指对通过测试的晶圆进行划片、装片、键合、塑封、电镀,切筋成型等一系列加工工序,从而得到具有一定功能的半导体产品的过程,封测环节使得芯片能够可靠、稳定的进行工作。封装技术的好坏直接影响到芯片能否正常使用,衡量封装技术先进与否的重要指标是芯片面积与封装面积之比,比值越接近 1 越好。封测产业链中,上游主要包括封测设备和封装材料,中游为封测厂商,下游为 Fabless 厂商等。

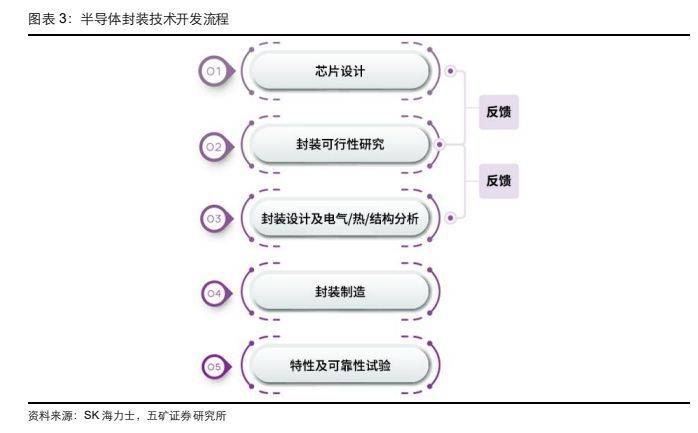

封装部门进行可行性研究,包括对封装设计进行粗略测试,从而对便于对电气、热和结构进行评估分析,避免在量产阶段出现问题,之后会进行封装制造和特性及可靠性试验。

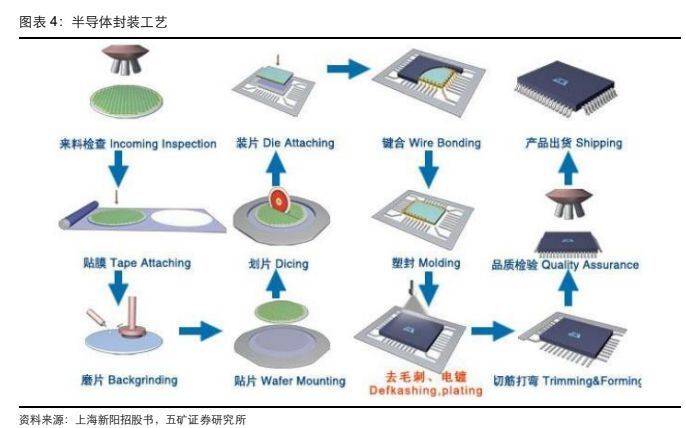

封装工艺过程较为复杂,先后要经过多个步骤,整个工艺流程包括来料检查-贴膜-磨片-贴片-划片-装片-键合-塑封-去毛刺、电镀-切筋打弯-品质检验-产品出货,每个工艺步骤都不可或缺。

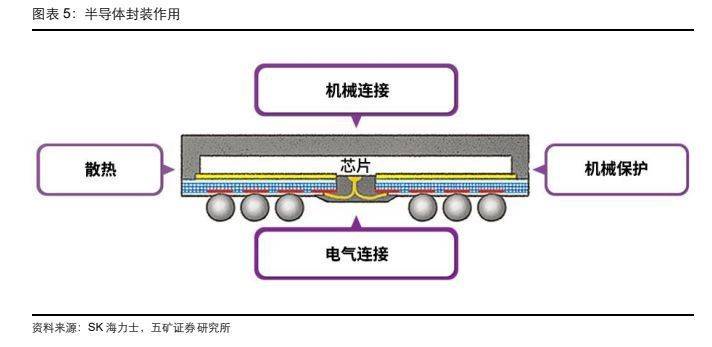

半导体封装的作用主要是通过将芯片和器件密封在环氧树脂模塑料(EMC)等封装材料中,保护它们免受物理性和化学性损坏,核心包括机械连接、机械保护、电气连接和散热四项主要作用。

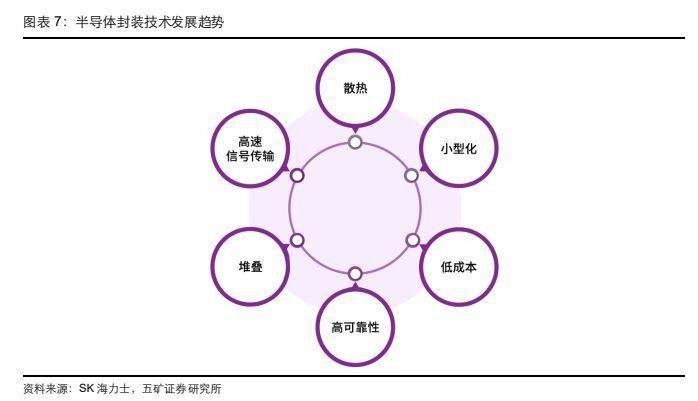

封装技术的发展始终伴随着用户对产品需求的不变升级而迭代,从技术角度看,散热、小型化、低成本、高可靠性、堆叠、高速信号传输是封装技术发展趋势。散热方面采用热传导性能较好的材料和可有效散热的封装结构;小型化可以压缩封装体积,给其他物料如电池、摄像头留出更多空间;由于封装会限制芯片的速度,可支持高速电信号传输的封装技术也成为了一种重要发展趋势,从而提高传输速度;三维堆叠技术则能够实现在一个封装外壳内堆叠多个芯片。

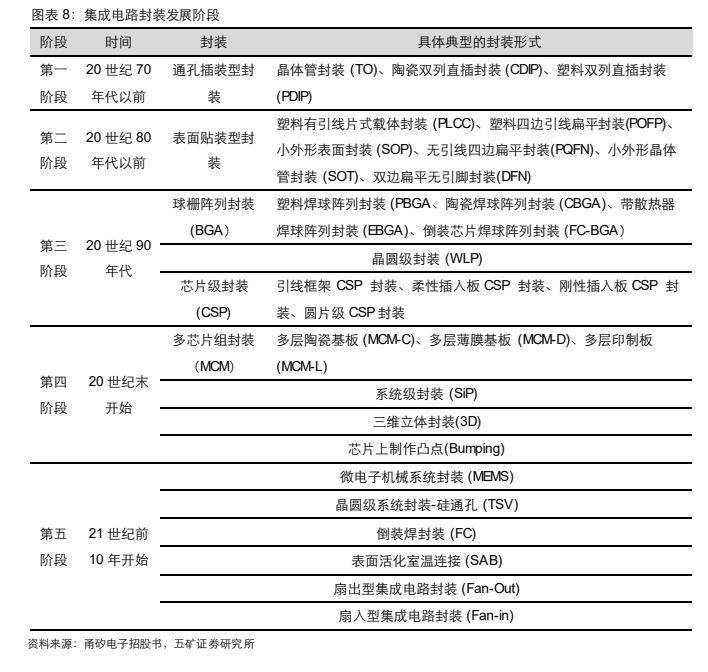

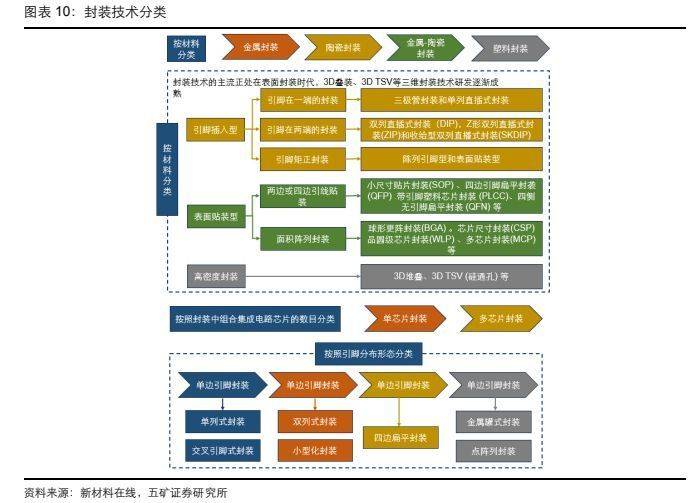

全球集成电路封装技术一共经历了五个发展阶段。第一阶段为 20 世纪 70 年代以前,采用通孔插转型封装;第二阶段为 20 世纪 80 年代以后,采用表面贴装型封装;目前全球封装的主流技术处于以球栅阵列封装(BGA)、芯片级封装(CSP)为主的第三阶段,并在逐步向以三维立体封装(3D)、系统级封装(SiP)、倒装焊封装(FC)、芯片上制作凸点(Bumping)、硅通孔(TSV)、扇出型(Fan-Out)、扇入型(Fan-in)为代表的第四、第五阶段技术迭代升级。

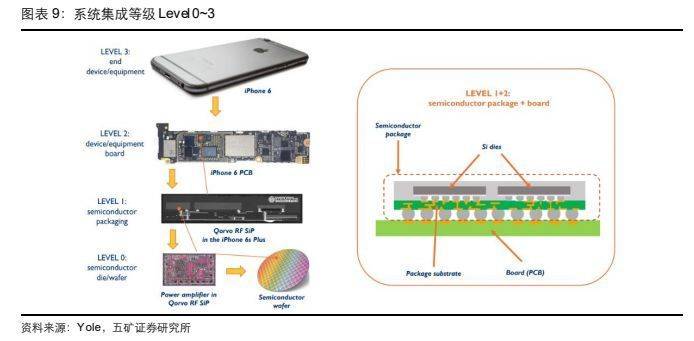

:Level 0:零级封装,完成晶圆制造,将晶圆切割为裸芯片,裸芯片电极的制作、引线的连接等均在硅片之上完成;

Level 1:1 级封装,芯片级封装,将芯片封装在封装基板或引线框架内,完成密封保护和电路连线 级封装,电子装联,将封装好的芯片组合在电路板上;

Level 3:3 级封装,电子整机系统,将数个电路板组合在母板上或者将数个子系统组合为完整的电子产品。

半导体封装的分类方式多样,按照材料分类,可以分为金属封装、陶瓷封装、-金属-陶瓷封装和塑料封装,其中塑料封装占全球集成电路市场的 95%以上。

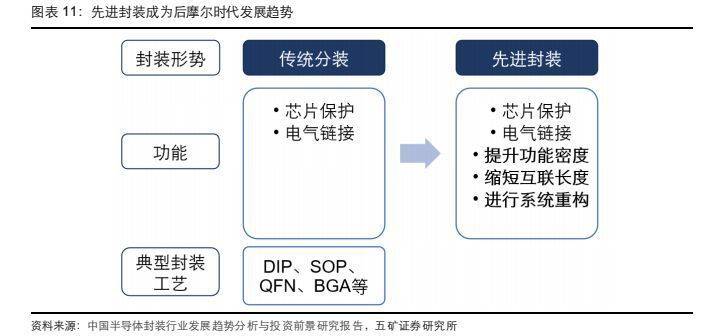

随着摩尔定律日渐趋缓尊龙z6,芯片先进制程提升的速度放慢,在后摩尔定律时代,先进封装成为提升系统整体性能的重要突破口,行业开始由之前的“如何把芯片变得更小”转变为“如何把芯片封得更小”,先进封装成为半导体行业发展的重点方向。

传统封装的功能主要在于保护芯片、电气连接,先进封装则在此基础上增加了提升功能密度、缩短互联长度、进行系统重构三项新功能。先进封装是在不考虑提升芯片制程的情况下,努力实现芯片体积的微型化、高密度集成,同时降低成本,这种技术的提升符合高端芯片向更小尺寸、更高性能、更低功耗方向演进的趋势。

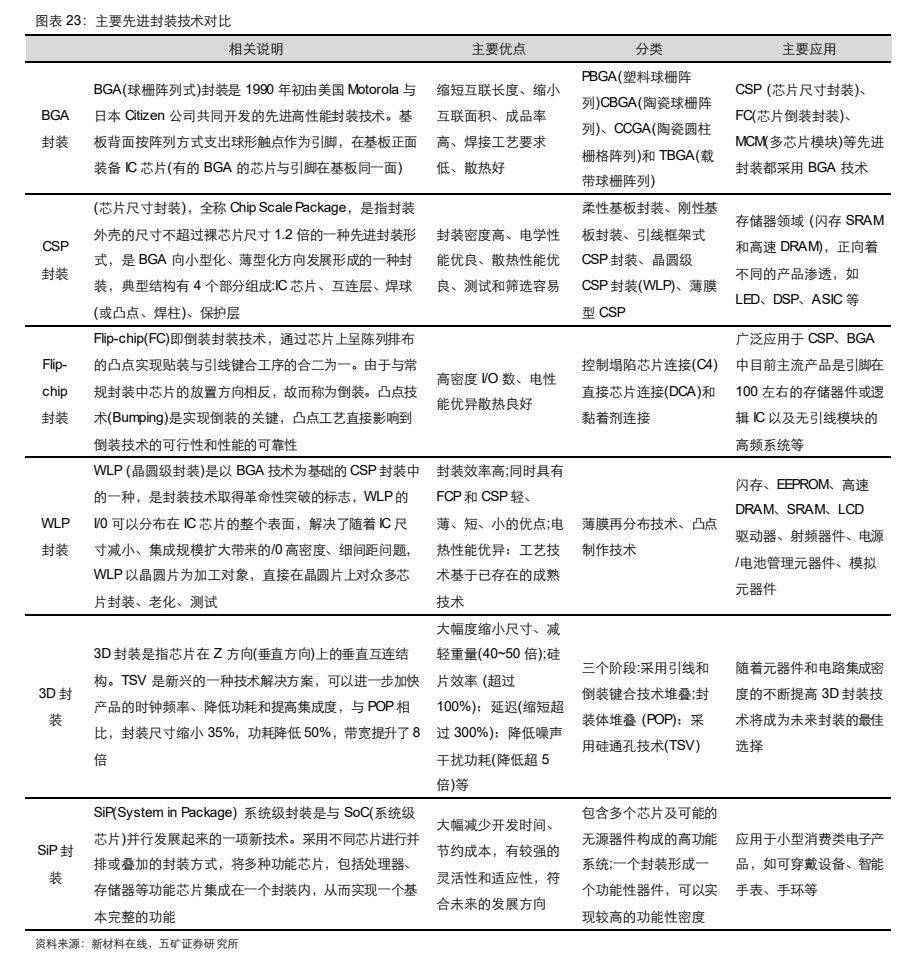

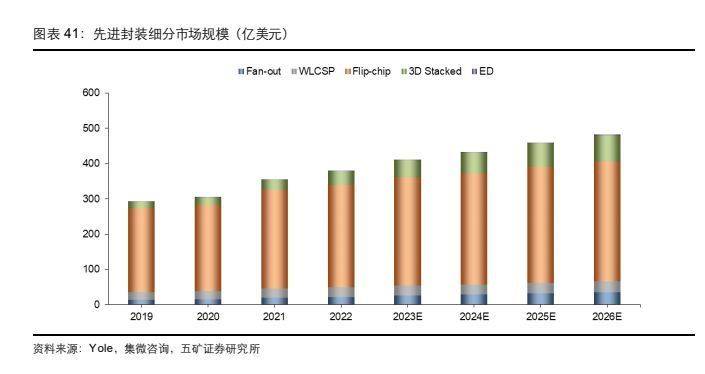

传统封装,是通常先将圆片切割成单个芯片,再进行封装的工艺形式。主要包括 DIP、SOP、TO、LCC、QFP、WB BGA 等封装形式,先进封装是指处于最前沿的封装形式和技术,主要包括 FC(倒装芯片)、WLP(晶圆级封装)、2.5D 封装、3D 封装、SiP(系统级封装)等。

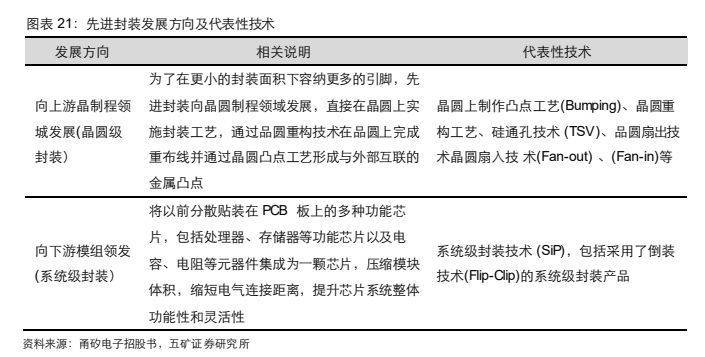

先进封装主要朝 2 个方向发展,第 1 是向上游晶圆制程领域发展(晶圆级封装),直接在晶圆上实施封装工艺,主要技术有 Bumping、TSV、Fan-out、Fan-in 等;第 2 是向下游模组领域发展(系统级封装),将处理器、存储等芯片以及电容、电阻等集成为一颗芯片,压缩模块体积,提升芯片系统整体功能性和灵活性,主要技术包括采用了倒装技术(FC)的系统级封装产品。

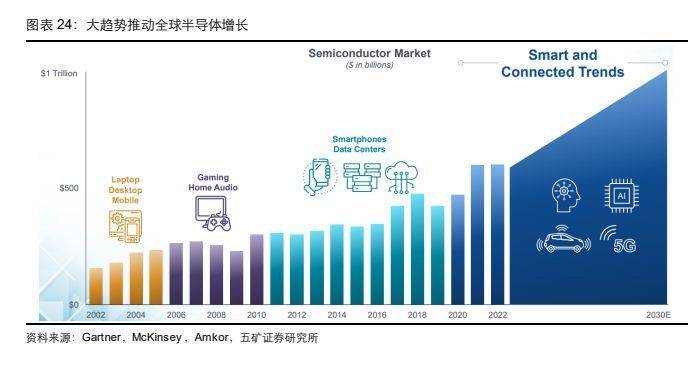

全球半导体行业市场规模在过去 20 年实现了整体较为稳定的正增长,根据 Gartner 和McKinsey 数据,2002-2005 年,主要依靠笔记本电脑、台式电脑、功能机拉动,2006-2010年,主要依靠游戏、音频等拉动,2011-2019 年主要依靠智能机、数据中心拉动,2020 年之后,在 AI、智能化时代,半导体行业有望继续保持正增长。

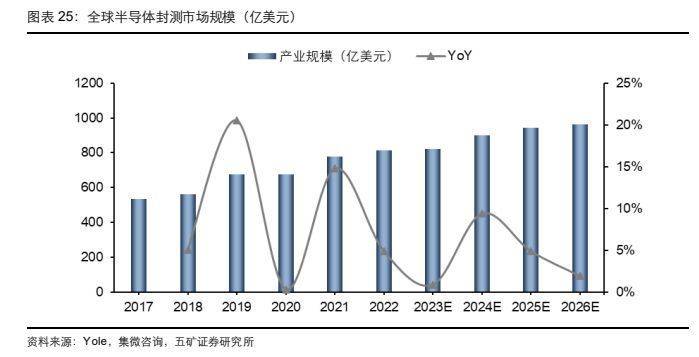

受益于半导体行业整体增长,半导体封测市场也有望保持稳定增长。根据 Yole 数据,2 017-2022 年全球半导体封测市场规模从 533 亿美元增长到 815 亿美元,预计 2023 年将达到 822亿美元,2026 年将达到 961 亿美元。

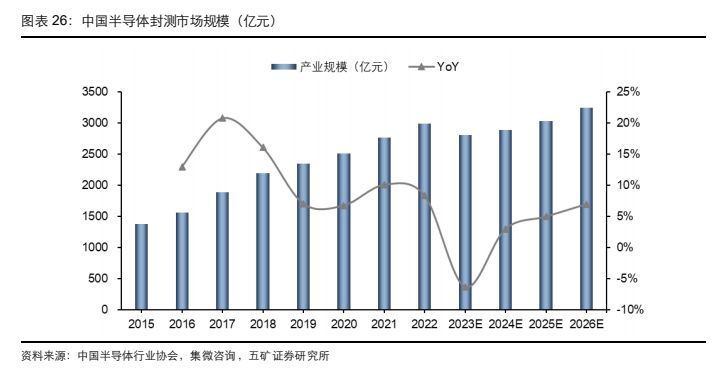

中国作为全球最大的半导体消费市场,封测行业市场规模与全球规模保持基本同步。根据中国半导体行业协会数据,2015-2022 年中国半导体封测市场规模从 1384 亿元增长到 2995 亿元,预计 2023 年将达到 2807.1 亿元,2026 年将达到 3248.4 亿元。

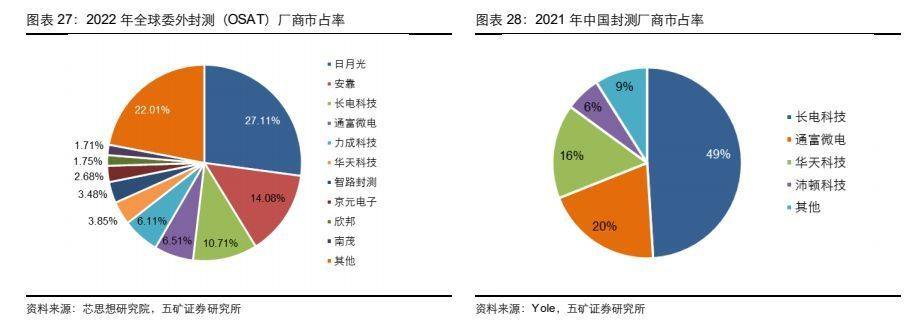

行业竞争格局方面,根据芯思想研究院数据,2022 年全球委外封测(OSAT)厂商 Top10 合计占比 77.98%,基本被中国和中国厂商包揽。其中日月光占比 27.11%,排名第 1;安靠占比 14.08%,排名第 2;中国厂商长电科技/通富微电/华天科技/智路封测分列第3/4/6/7 名,占比分别为 10.71%/6.51%/3.85%/3.48%。

根据 Yole 数据,2021 年中国委外封测厂商中,长电科技占比 49%,排名第 1;通富微电占比 20%,排名第 2;华天科技占比 16%,排名第 3。

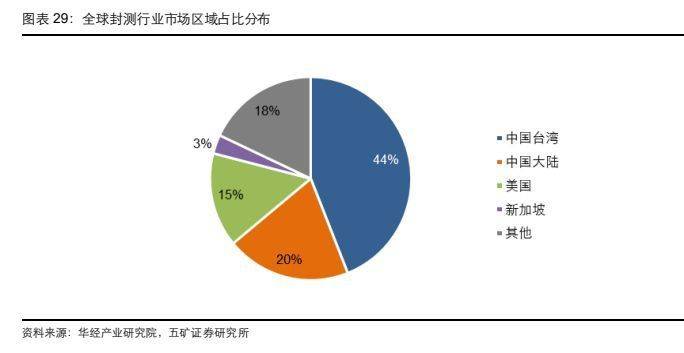

按区域分,全球封测市场中,中国占比 44%,排名第 1;中国占比 20%,排名第 2;美国占比 15%,排名第 3。中国是全球封测行业重心。

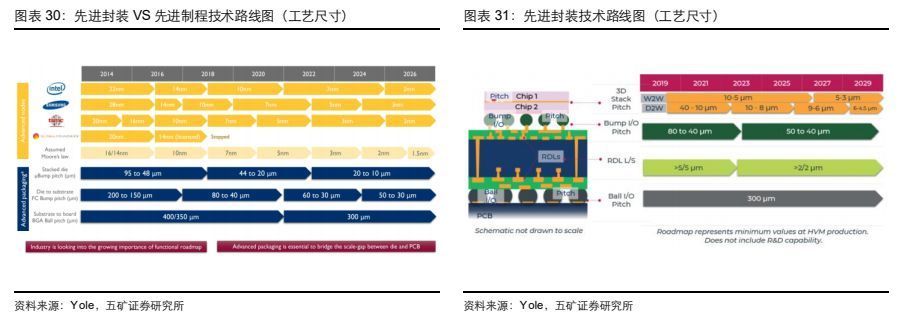

对比先进封装和先进制程技术水平,二者的工艺制程有着明显不同。先进制程方面,台积电、三星领先全球,英特尔也在奋力追赶,目前全球先进制程水平已经达到 4nm,未来还将继续向 3nm、2nm 迈进。先进封装方面,不同封装技术有所不同,有的几十μm,有的上百μm,甚至一些新技术未来将做到几μm,但是整体而言,先进封装尺寸仍处于μm 级水平。

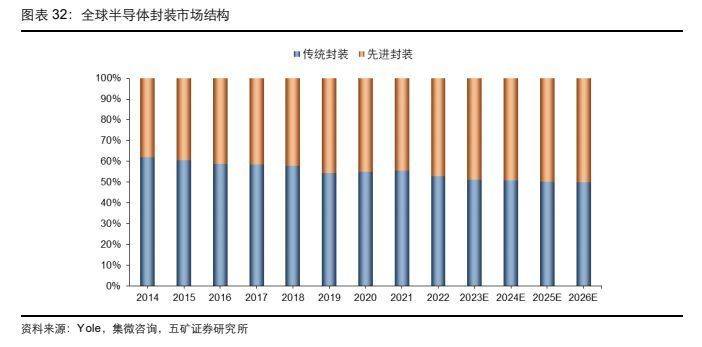

回顾全球封装市场结构,根据 Yole 数据,先进封装占比有 2014 年的 38%提升到了 2022 年的 47.2%,占比逐步提升,展望未来,随着先进制程进步放缓,先进封装作用将越来越重要,因此,先进封装未来占比将越来越大,封装技术将继续向小型化、集成化、低功耗方向发展,在新兴市场的带动下,附加值更高的先进封装将得到越来越多的应用,预计 2023 年先进封装占比将达到 48.8%,2026 年将首次超过传统封装,占比达到 50.2%。

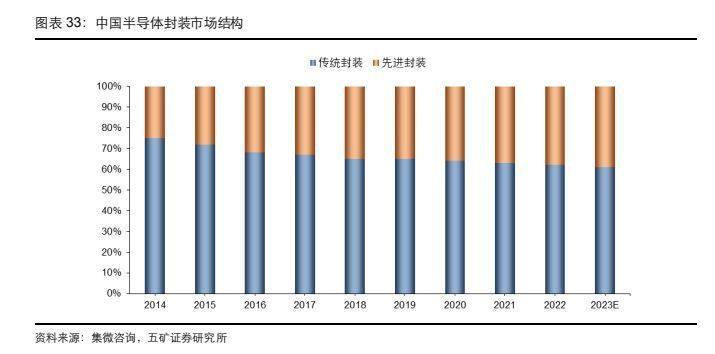

根据集微咨询数据,中国半导体封装市场结构中,先进封装占比低于全球水平,但整体趋势方面,先进封装占比一直在提升,从 2014 年的 25%提升到 2022 年的 38%,预计 2023 年将达到 39%。z6尊龙

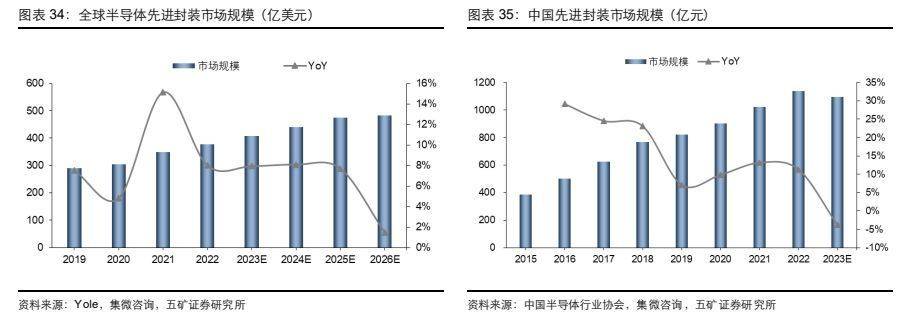

受益于半导体封装规模增长以及先进封装占比提升,全球半导体先进封装市场规模稳步提升,根据 Yole 数据,2019-2022 年,市场规模由 290 亿美元增长到 378 亿美元,预计 2023 年将达到 408 亿美元,2026 年将达到 482 亿美元。

根据中国半导体行业协会和集微咨询数据,2015-2022 年,中国先进封装市场规模由 3 87.5亿元增长到 1138.1 亿元,预计 2023 年将达到 1094.8 亿元。

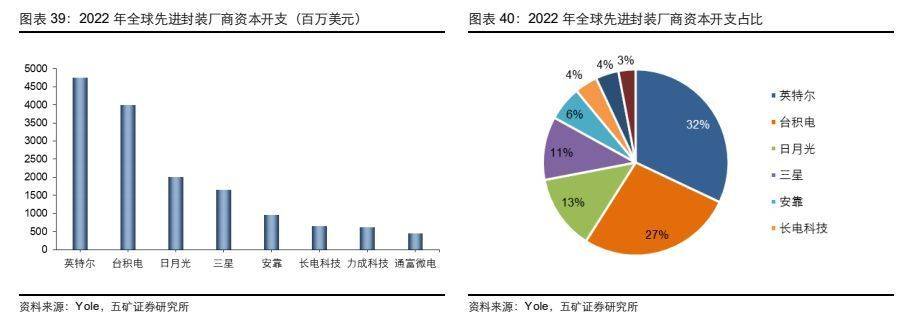

先进封装厂商主要以中国、中国、美国厂商为主,根据 Yole 数据,按收入规模排名,2022 年全球先进封装厂商包括日月光、安靠、英特尔、台积电、长电科技、三星、通富微电等,2022 年中国先进封装厂商包括长电科技、通富微电、华天科技等。

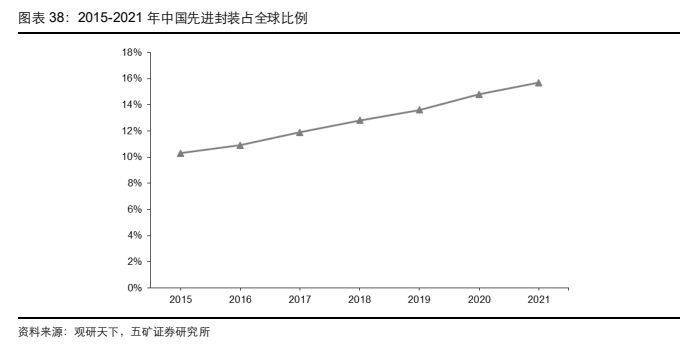

近年来,中国厂商通过并购,快速积累先进封装技术,目前技术平台基本做到与海外同步,先进封装产值占全球比例也在逐渐提升,根据观研天下数据,从 2015 年的 10.3%增长至 2021 年的 15.7%,预计未来占比有望进一步提高。

资本开支方面,2022 年全球先进封装厂商中,英特尔为 47.5 亿美元,占比 32%,排名第 1;台积电为 40 亿美元,占比 27%,排名第 2;日月光为 20 亿美元,占比 13%,排名第 3。

2.3 摩尔定律放缓及 AI 新需求带动下,龙头企业重点布局 Chiplet、CoWoS 等新技术

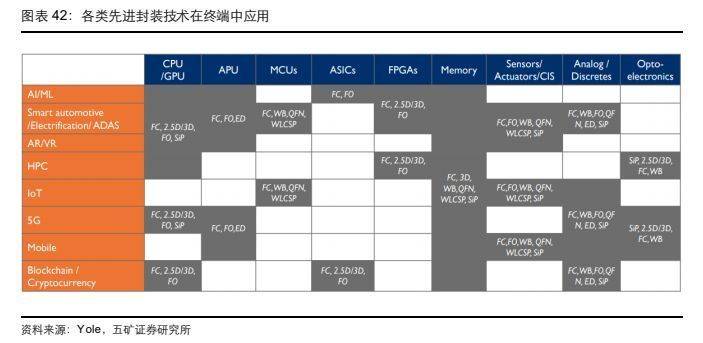

先进封装技术广泛应用于各类芯片和下游应用中,根据 Yole 数据,下游应用包括人工智能、智能汽车、AR/VR、高性能计算、物联网、5G、智能手机、区块链等,芯片包括 CPU/GP U、MCU、ASIC、FPGA、存储、传感器、模拟芯片、光电子等。

后摩尔定律时代的 Chiplet 已成为重要方向,Chiplet 通常被翻译为“粒芯”或“小芯片”,即为“粒度更小的芯片”。通过将原来集成于同一芯片中的各个元件分拆,独立为多个具特定功能的小芯片,分开制造后再透过先进封装技术将彼此互联,最终集成封装为系统芯片组。在摩尔定律放缓,高性能计算的设计成本、风险和设计时间不断攀升的前提下,Chiplet 技术是“后摩尔时代”集成电路技术发展的最优解。这种方式可以使得芯片中的各个功能模块与最合适的工艺制程相匹配,从而实现最优的性价比,在设计端降低了复杂度和成本、在制造端降低了成本并且提升了良率,同时大幅缩减芯片设计迭代的周期和风险。

随着 AMD 和英特尔等企业将 Chiplet 技术商业化落地,这也开启了 IP 的新型复用模式,即硅片级别的 IP 复用,新的模式为 IP 厂商,尤其是具备设计能力的 IP 厂商,拓展了商业灵活性和发展空间。

新能源汽车 储能 锂电池 燃料电池 动力电池 动力电池回收 氢能源 充电桩 互联网汽车 智能驾驶 自动驾驶 汽车后市场 石油石化 煤化工 化工产业 磷化工 基础化工 加油站 新材料 石墨烯 高分子 耐火材料 PVC 聚氯乙烯 绿色能源 清洁能源 光伏 风力发电 海上发电