龙8国际头号玩家2023年,我们见证了人工智能的大爆发,其中HBM产业是关注度非常高的领域,成为AI方向上最新的争夺焦点。

英伟达发布的H200芯片表明,只需要增加更多的HBM芯片,维持原有的芯片架构不变,就可以实现性能上的飞跃,导致对关键部件HBM的需求进一步增大。

由此可见,算力提升推动了HBM千亿美元新增市场,叠加国内自主可控的需求,HBM用量将迎来几何级增长。

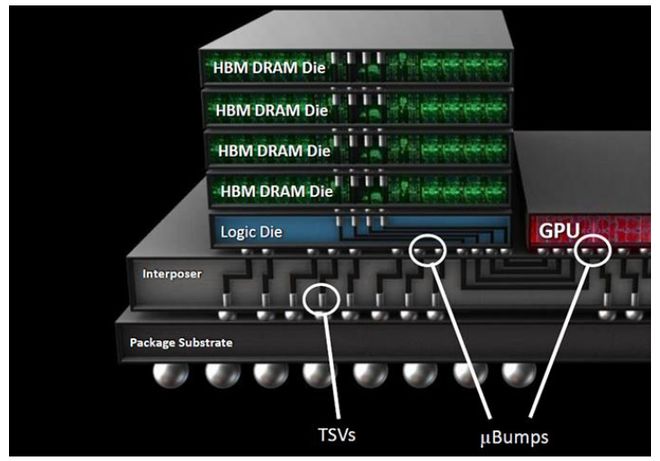

简单说,HBM通过先进封装技术实现了新一代内存解决方案,将多个存储芯片堆叠后和GPU封装在一起,实现大容量、高位宽的内存组合阵列。

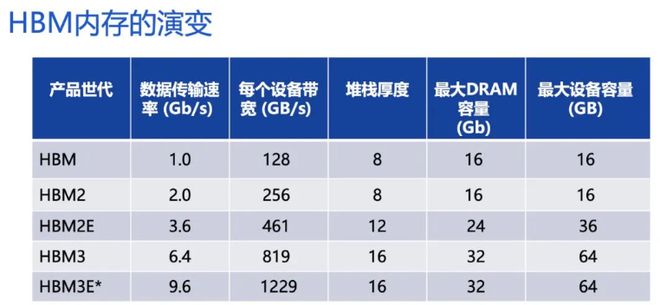

要知道,HBM应用已有几年的时间,自2014年首款HBM产品问世至今,HBM技术已经发展到第五代,其中HBM3E是HBM3的扩展版本,依次类推,HBM4将是第6代产品。

总之,HBM使内存从传统2D转变为立体3D,打破了“内存墙”对算力提升的约束,实现充分利用空间、缩小面积,增加带宽、扩展内存容量,可以有效减少内存和存储解决方案带来的延迟,成为存储芯片层面的先进解决方案。

目前全球HBM产能主要用于满足AI芯片需求,尽管内存制造商投入大量资金扩产,但由于需求激增,HBM的短缺状况一直存在,无法满足市场需求的主要因素有三点:

首先,AI人工智能的快速发展,相关应用不断扩展,对高性能计算解决方案的需求持续增长;其次,数据中心正加速扩大规模,满足云计算和大数据处理的需求;第三,高端游戏和虚拟现实应用对高性能内存的需求也在不断增长。

面对这波AI浪潮,包括科技巨头Google、AWS和Meta等正在积极自研AI芯片,随着互联网大厂客户自研AI芯片陆续推出,HBM客户群预计还将大幅扩容。

以英伟达最新量产的AI芯片H200为例,其HBM需求预计将从2023年大约1200万颗,翻倍增长到2024年2400万颗,明显的增幅清晰可见。

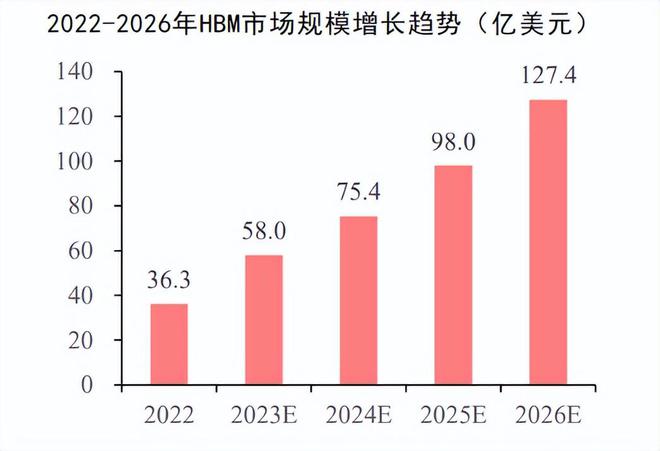

毋庸置疑的是,这场AI竞争需要极高的算力需求,但因产能受限,供不应求成为现状,进而使HBM价格高增,HBM市场规模增速加快。根据研究机构预测,全球HBM的市场规模将从2023年的58亿美元,增加到2026年的127亿美金。

HBM产品市场中,海力士、三星占据相对优势地位。据数据统计,三大原厂海力士、三星、美光2023年HBM市占率分别为53%、38%、9%。

值得一提的是,HBM的价格大约是标准存储芯片的5倍,在近几年存储芯片景气低迷的环境下,率先实现HBM的海力士在2023年三季度首次扭亏为盈,HBM技术展现出极强的盈利能力。

面向未来存储市场增长的预期,国际大厂没有停止产能扩张的步伐,三星电子收购了三星显示(Samsung Display)天安厂区内部分建筑及设备,用于HBM生产龙8头号玩家,并加大投资7000亿-10000亿韩元,新建一条封装线,相关产业链也将会直接受益。

HBM产业链主要由IP、上游材料、晶粒设计制造、晶片制造、封装与测试等五大环节组成。由于国际大厂均采用IDM模式,一手包办了芯片的设计、制造和封测,HBM产业链还是比较边缘,国内厂商主要处于上游设备和材料供应环节。

由于HBM堆叠层数增加,首先利好国内LMC(液态塑封料)、GMC(颗粒状塑封料)、TSV(电镀液)等上游材料,其中HBM的密度提高,需要提高每层芯片上的TSV通孔数量,对电镀液的需求呈几何数量增加。

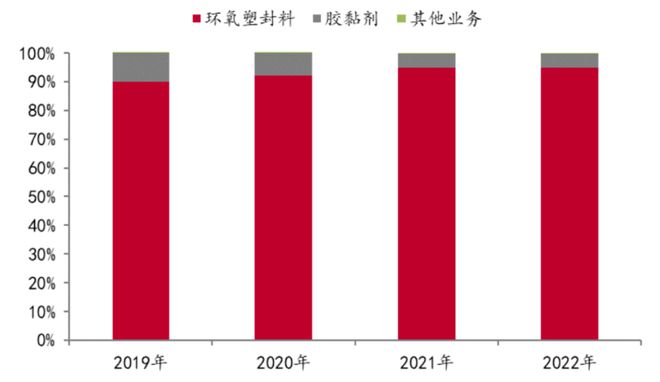

此外,根据巨头的芯片技术看,海力士主要在芯片和芯片之间增加了环氧塑封这种材料,这个方向我们同样需要持续关注。

华海诚科:环氧塑封料龙头,突破该领域的A股唯一上市公司。GMC全球量产的仅日本的Sumitomo(住友电木)、Resonav(昭和电工)和国内的华海诚科,公司颗粒状塑封料自研设备,性能对标日本龙头,率先解决国内扩产卡脖子问题。

GMC是HBM的上游封装材料,因为HBM的叠层厚度很高,普通的封装材料难以满足,所以必须要用GMC进行封装。

华海诚科主要产品环氧塑封方面,HBM已实现小批量生产与销售,颗粒状环氧塑封料(GMC)等应用于先进封装的材料已通过客户验证,液态塑封材料(LMC)正在客户验证过程中。

国内合作方向,华为通过旗下深圳哈勃科技投资合伙企业参股华海诚科,一旦国内打通HBM制造等全部环节,公司可以顺势打入华为昇腾芯片的供应链中。

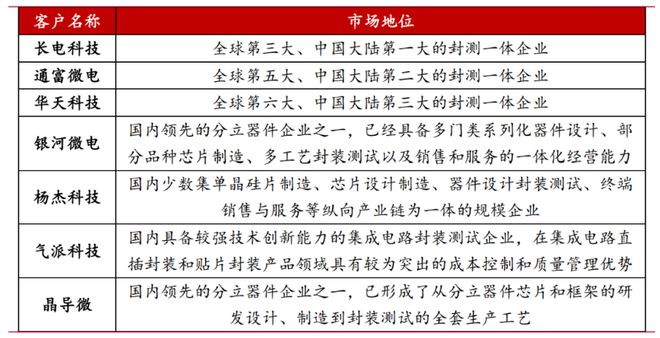

从下图中我们可以看到,华海诚科头部客户均为国内知名半导体企业,前五大客户分别为华天科技、长电科技、扬杰科技、银河微电、重庆平伟,分别占比6.77%、5.43%、4.72%、4.65%、4.48%,合计占比26%,占比有限,对大客户依赖度较低。

宏昌电子,公司产品电子级环氧树脂,高端电子级环氧树脂可替代进口电子级环氧树脂,填补中国在高端电子级环氧树脂的空白,已通过测试验证并进入Intel及AMD高频高速板选材参考平台。

联瑞新材,公司GMC(颗粒状塑封料)产品客户覆盖面广且稳定出货,国内外核心企业均为公司客户。

HBM上游产业链的材料公司还包括宏昌电子、山东华鹏、圣泉集团、东材科技、壹石通、德邦科技等;制造公司有太极实业、雅克科技;设备公司赛腾股份、亚威股份、芯碁微装等。

总体来说,目前国内HBM的发展趋势非常好,在当下如黄金般宝贵的“算力”需求下,国产HBM必定大有可为。