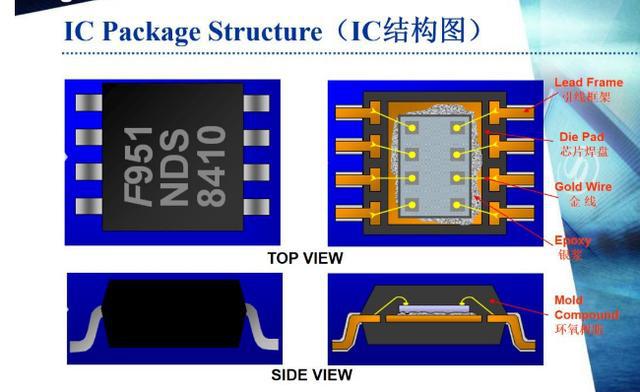

龙8国际头号玩家封装是指把芯片上的电路管脚,用导线接引到外部接头处,以便与器件连接。因为芯片必须与外界隔离,以防止空气中的粉尘杂质对芯片电路的腐蚀而造成电气性能下降甚至电气功能失效。封装形式是指安装半导体集成电路芯片用的外壳。它不仅起着安装、固定、密封、保护芯片及增强电热性能等方面的作用,而且还通过芯片上的接点用导线连接到封装外壳的引脚上,这些引脚又通过印刷电路板上的导线与其他器件相连接,从而实现内部芯片与外部电路的连接。

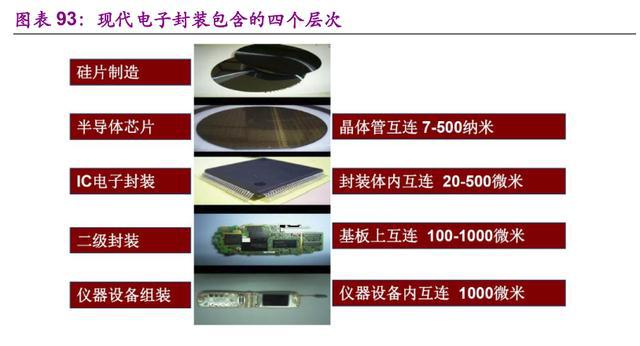

现代电子封装包含的四个层次:零级封装——半导体制造的前工程,芯片的制造,晶体管互连 7-500 纳米;一级封装——半导体制造的后工程,芯片的封装,通常的封装是指一级封装,封装体内互连 20-500 微米;二级封装——在印刷线路板上的各种组装,基板上互连 100-1000 微米;封装——手机等的外壳安装,仪器设备内互连 1000 微米。

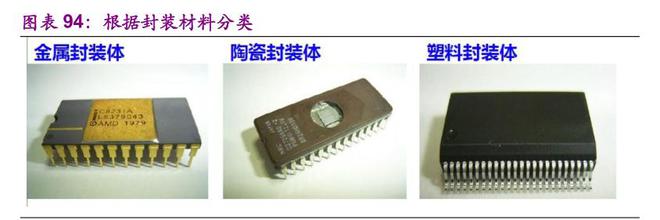

根据封装材料分类,可分为金属封装体(约占 1%):外壳由金属构成,保护性好、但成本高,适于特殊用途;陶瓷封装体(约占 2%):外壳由陶瓷构成,保护性好、但成本高,适于特殊用途;塑料封装体(约占 93%):由树脂密封而成,成本低,占封装体的 90%以上,被广泛使用。

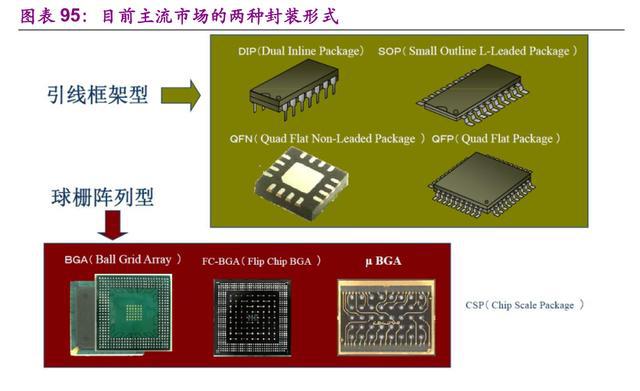

20 世纪 70 年代为通孔插装器件时代。主流的封装形式为通孔器件和插入式器件,包括 DIP(双列直插式)和 PGA(针栅阵列),器件的电气和机械联接分别通过机械接触和波峰焊接来实现。由于这类插装器件要求具备高对准度,但是又受到当时的工作条件所限,使得封装速率始终难以提高。

20 世纪 80 年代出现了 SMT (表面贴装技术)。以 PLCC(塑料有引线片式载体)和 QFP(四边引线扁平封装)为代表,与传统的插装式不同,集成电路是通过将一些细微的引线贴装在 PCB 板上,其电气特性得到了提高,并且生产的自动化程度与 70 年代相比有了大幅的提升。此外,它还具有密度高、引线节距小、成本低和适于表面安装的优点。

20 世纪 90 年代为 BGA (球栅阵列封装)和 CSP(芯片尺寸封装)时代。在这个时期,集成电路规模飞速发展,引线间距不断减小龙8头号玩家,以至于到后来在工作过程中达到技术所能支撑的极限。在这种情势下,BGA 的出现在很大程度上解决了遇到的问题。它以面阵列、焊球凸点为 I/O 引脚,大大提高了封装的密度,进入了爆炸性发展时期。

封装技术在 21 世纪逐步涌现出来,以高度集成化、小型化为主要特征,以 FOWLP、SIP、3DTSV 为主要代表,在凸点技术和瞳孔技术的基础上,进一步提升封装系统的高性能对集成化。

晶圆级封装主要分为 Fan-in 和 和 Fan-out 两种。传统的 WLP 封装多采用Fan-in 型态,应用于低接脚(Pin)数的 IC。当芯片面积缩小的同时,芯片可容纳的引脚数减少,因此变化衍生出扩散型(Fan-out)WLP 封装形态,实现在芯片范围外充分利用 RDL 做连接,以此获取更多的引脚数。在一个环氧行化合物(EMC)中嵌入每个裸片时,每个裸片间的空隙有一个额外的 I/O 连接点,这样 I/O 数会更高并且的对硅利用率也有所提高,使互连密度最大化,同时实现高带宽数据的传输。

相比于扇入型封装技术,FOWLP 的优势在于:减小了封装厚度、扩展能力(用于增加 I / O 数量)、改进的电气性能、良好的热性能以及无基板工艺。扇出 WLP 在结构上类似于传统的球栅阵列(BGA)封装,但是消除了昂贵的衬底工艺。

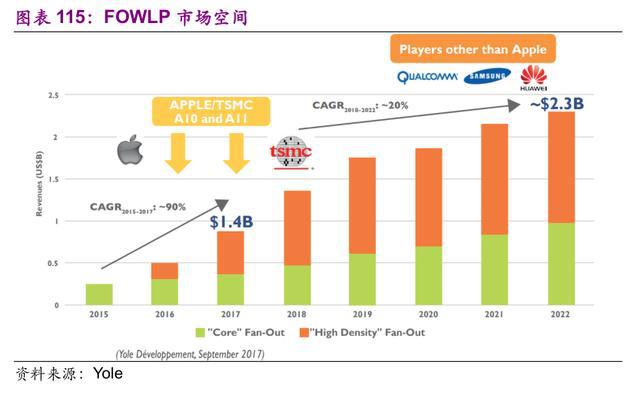

随着苹果(Apple)于 2016 年在应用处理器(Application Processor,AP)上采用扇出型晶圆级封装技术,带动该封装技术市场急速扩大,预计到 2020 年将会有超过 5 亿颗的新一代处理器采用 FOWLP 封装制程技术,并且在未来,每一部智能型手机内将会使用超过 10 颗以上采用FOWLP 封装制程技术生产的芯片。根据 IC Insight 预计在未来数年之内,利用 FOWLP 封装制程技术生产的芯片,每年将会以 32%的年成长率持续扩大其市场占有,到达 2023 年时,FOWLP 封装制程技术市场规模相信会超过 55 亿美元的市场规模,并且将会为相关的半导体设备以及材料领域带来 22 亿美元以上的市场潜力。

FoWLP 封装技术未来将主要朝着两个方向发展 封装技术未来将主要朝着两个方向发展,一个是以手机基带处理器、电源管理和射频收发器等芯片为主,在这些模片上嵌入一些异构

设备,从而实现最新一代的超薄可穿戴和移动无线设备,这将会是 FoWLP封装技术需主要稳固的市场。而另一个则是高密度FoWLP封装,主要针对内存和应用处理器等具备大量 I/O 引脚的芯片,这方面还有很多技术难点亟待突破。基于上述优势,在不断稳固既有市场和瓶颈的基础上,FOWLP 有望成为下一代高性能、 高集成化设备的核心技术。

半导体封装有传统封装和先进封装两种。随着先进封装规模的不断扩大,占比有逐渐接近并超越传统封装的趋势。对于半导体行业来说,封测不再仅是以往单独代工环节,而是与设计、材料设备相结合的一体化解决方案。因此 ,先进封装对于半导体封测领域意义越来越大。根据 YoleDevelopment 预测,全球先进封装市场将在 2020 年时达到整体集成电路封装服务的 44%,年营业收入约为 315 亿美元;中国先进封装市场规模将在 2020 年达 46 亿美元,复合年成长率为 16%。移动领域仍然是先进封装的主要市场,如智能手机和平板电脑等终端产品。

依据麦姆斯咨询报告,2016~2022 年期间先进封装产业总体营收的复合年增长率(CAGR)预计可达 7%,超过了总体封装产业(3~4%)龙8头号玩家、半导体产业(4~5%)、PCB 产业(2~3%)、

全球电子产业(3~4%)以及全球 GDP(2~3%)。Fan-out(扇出型)是增长速度最快的先进封装平台,增长速度达到了 36%,紧随其后的是2.5D/3D TSV 平台,增长速度为 28%。至 2022 年,扇出型封装的市场规模预计将超过 30 亿美元,而 2.5D/3D TSV 封装的市场规模到 2021年预计将达到 10 亿美元。

封装技术门槛相对较低,国内发展基础相对较好,所以封测业追赶速度比芯片设计和制造更快。中国半导体第一个全面领先全球的企业,最有可能在封测业出现。

封装产业属于规模经济产业,具有明显的规模效应,有大者恒大的趋势,而并购又是企业成长最快的一种方式。随着半导体产业进一步进入成熟期,封测行业并购不断的现象屡见不鲜,龙头企业强者恒强的趋势愈发凸显。

受惠于政策资金的大力扶持,我国封测企业逐步开启海内外并购步伐,不断扩大公司规模 。政府无论在政策还是资金上均大力扶持国内封测企业通过并购扩大规模获得先进封装技术。其中长电科技联合产业基金、芯电半导体收购新加坡封测厂星科金朋,华天科技收购美国 FCI,通富微电联合大基金收购 AMD 苏州和槟城封测厂,晶方科技则购入英飞凌智瑞达部分资产。国内封测厂商借助并购潮进入了实力显著提升的快车道,近年来通过外延并购和内生发展,国内封测厂实现了远超同行增长率的快速壮大,已经成为了全球半导体封测行业的重要力量。

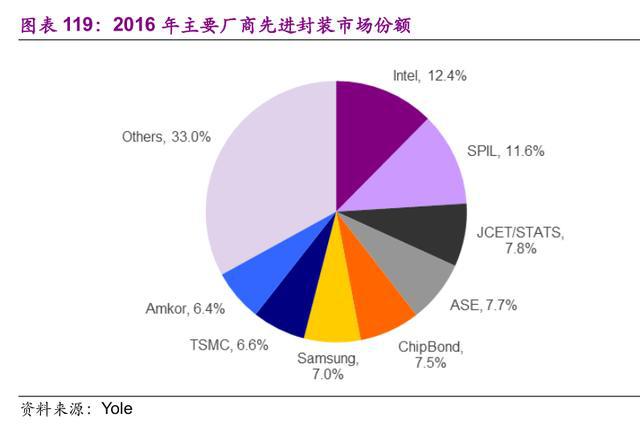

半导体封测产业已有 30 多年历史,凭借着先进的制程工艺和封装技术,以及长年累月的客户和经验积累,以日月光、矽品为领头羊的一代封测行业龙头涌现出来,在技术、产能和经营等方面的领导能力使得半导体封测行业欣欣向荣,规模逐渐增大。在 2014-2017 年的全球封测行业代工市场中,占比 50%以上,稳居龙头宝座。

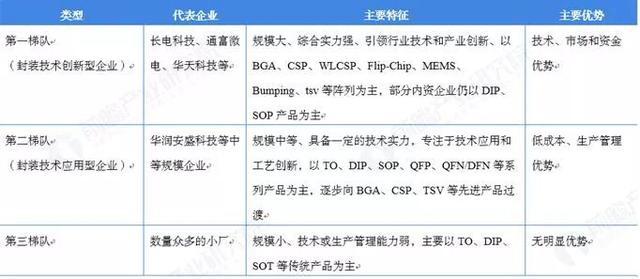

从半导体细分领域来看,国内厂商无论芯片设计(IDM 或 Fabless)或者是晶圆代工领域,在技术和规模上都和国际巨头有着显著差距,整体水平和市场影响力尚有限;反观封测行业,国内三巨头长电科技、华天科技、通富微电通过产业布局、扩产兼并、先进技术积累等一系列动作慢慢壮大,在全球行业中分别排名第 3,第 6,第 7,成为 国内半导体产业链中成熟度最高,破局势能最强劲的领域。

2017 全球前 10 大专业 IC 封测厂商的排名与 2016 年相比几乎无异,前三名依次为日月光、安靠、长电科技。力成受惠于高性能运算应用与大数据存储内存需求提升,通过与镁光合作的进一步深化,以年营收成长26.3%的成绩位居第五。由排名可以明显看出,2017 年国内封测巨头长电科技、华天科技、通富微电营收同比增长分别为 12.5%,28.3%,32.0%,

显著高于日月光、安靠等厂商的增长率,营收金额更是远远高于全球平均,这主要得利于国内政策的利好和大基金的扶持,国内封测厂大张旗鼓的并购整合,以及不断向先进封装技术演进的扎实。 技术不断演进是推动封测行业发展的主线逻辑。

依据前瞻研究院统计,2016 年中国有超过 100 家企业涉足封测产业,其中本土企业或内资控股企业 28 家左右,其余为外资、台资及合资企业,主要集中在长江三角洲、珠江三角洲、京津环渤海湾地区。

这些外资多为国际大型 IDM 厂商在中国投资设立的后段封测厂,其无论在规模上还是技术水平上都具有主导地位,但这些 IDM 厂主要封测自家产品,彼此间并无竞争关系。且随着 IDM 逐渐将封测业务委外,订单逐步释放,中国承接封测产业的转移,内资企业营收预计将保持较快增长。

IC 封测企业封测厂当前中国三强通过并购快速跻身全球前十大企业, 其先进封装技术水平和海外基本同步, 水平和海外基本同步,BGA 、WLP 、SiP 等先进封装均已实现量产。

长电科技通过并购星科金朋获得用于智能手机处理器的FC-POP封装技术;长电科技目前集成度和精度等级最高的 SiP 模组在国内和韩国工厂已实现大规模量产,Fan-out 扇出型晶圆级封装累计发货超过 15 亿颗,其全资子公司长电先进已成为全球最大的集成电路 Fan-in WLCSP 封装基地之一。

晶方科技是全球最大的影像传感器 WLP 晶圆级封装基地之一。 晶方科技 持续专注于传感器领域的先进封装业务, 重点关注公司在光学工艺领域拓展。 。目前公司已经具备了 8 英寸、12 英寸晶圆级芯片尺寸封装技术规模量产封装能力,成为全球晶圆级芯片尺寸封装服务的主要提供者与技术引领者。其封装产品主要包括影像传感器芯片、生物身份识别芯片、微机电系统芯片(MEMS),环境光感应芯片、医疗电子器件、射频芯片等,产品广泛应用于汽车电子、消费电子、通信和医疗等诸多高增长领域。主要客户包括格科微、SK Hynix、豪威科技等。

中芯长电 :中芯国际旗下的公司,位于江阴的基地是中国第一家12英寸中段硅片加工企业,专注于12英寸凸块和先进硅片级封装;上海基地提供8英寸中段凸块和硅片级封装,也是中国最早的8英寸中段硅片加工企业。中芯长电半导体(江阴)有限公司在江阴以及上海两地均拥有测试厂,能够提供测试程序开发、探针卡制作、晶圆测试、失效分析以及失效测试服务。

炬光科技,从事高功率半导体激光器及其激光模块、系统的研发、生产和销售以及提供高功率半导体激光器应用解决方案

833423.0C穗晶光电,LED器件研发、生产、销售为一体的的国家级高新技术企业,主要产品有手机背光LED、电视背光LED、电视背光灯条、智能家电显示背光、车灯及手机闪光灯等。

838458.0C宁波协源,LED 封装件的研发、生产和销售业务,尤其专精于贴片式发光二极管(PLCC SMD LED)的高端制程封装技术。

以上这些新三板封装企业,都属于第三梯队,规模小,技术落后,且全部集中于门槛很低的LED封装,做高端手机芯片封装的一个也没有。而LED行业竞争非常激烈,同质化严重,很多持续亏损,部分LED封测企业已经转行去卖建材或珠宝了。因此,大部分新三板封装企业都没啥投资价值。最有投资价值的还是A股的长电科技、华天科技、通富微电,其中长电科技技术最为先进。