据高工智能汽车研究院监测数据显示,2022年中国市场(不含进出口)乘用车前装标配搭载W/AR HUD交付150.04万台,

随着汽车向以人为中心的“第三生活空间”演变,汽车与驾驶员之间的交互已不再局限于简单的行车状态交互,而是逐步扩大至智能驾驶、资讯娱乐等,传统仪表已无法满足用户的安全、智能、沉浸式体验需求。

亿欧智库预计2025年中国汽车前装HUD的搭载率将达到45%,将有1372.0万辆汽车搭载HUD功能,市场规模达到317.4亿元,HUD将逐渐成为中国汽车的标配。

由此,可以直观地呈现交互内容的HUD应运而生。另外,HUD还可以将自动驾驶内容呈现在用户面前,给用户更加直观的感受,促使汽车用户与自动驾驶技术之间建立良好的信任关系。

自1988年,通用汽车首次将HUD技术应用于汽车,便从此开启了HUD从天空到地面的迁移。龙8游戏官方进入特别是2020年奔驰S级搭载AR-HUD,从此掀起了HUD上车热潮。去年新推出的理想 L9 是市面首款用大面积 W-HUD 取代仪表盘功能的车型,而飞凡汽车也联合华为在其R7车型中搭载AR-HUD,以期打造更智能、更高效、更安全的出行模式。

当下,HUD可分为C-HUD、W-HUD以及AR-HUD。C-HUD提供较为基础的抬头显示功能,其本质仍是中控和仪表信息的简单迁移。W-HUD实用性较高,可显示车况、ADAS信息等功能,是当下HUD发展主流。

AR-HUD不仅可以融合智能座舱及ADAS相关功能,也可以为驾驶员带来沉浸式体验,具备“充分信息展示+沉浸式体验”的AR-HUD或成为最终解决方案。总结来说,W-HUD是目前竞争主角,但向AR-HUD增量市场转型是大势所趋。

从产品形态来看,C-HUD 和 W-HUD 一般称为传统HUD,由于其成像距离、成像尺寸以及采用的光机技术等原因,存在固有的缺点和问题:

第一,成像距离较近,易造成驾驶疲劳。C-HUD和W-HUD显示的图像距离通常小于5米,因此驾驶员在观察 HUD 图像的过程中需要不断调节眼睛焦距和角度,很容易造成驾驶疲劳。

第二,成像尺寸过小,呈现的信息量有限,沉浸式体验感不佳。同时,过小的尺寸也很难将车辆的传感器信息进行有效展示,显示内容单一,显示效果不佳。

而AR-HUD此时就会体现出其独有优势。AR-HUD可以将图像投影至驾驶员前方至少 7 米距离的位置,一般可以达到 10~20 米的距离,在这样的距离下,驾驶员对于视场中图像或物体的视觉深度区分能力下降,感觉投影图像与环境融为一体,这样也就可以提升驾驶员使用过程中的沉浸式体验,达到了安全和体验的两全其美。

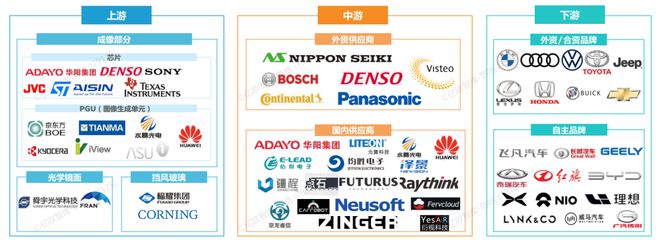

根据亿欧智库《2022中国汽车智能化功能模块系列研究-HUD篇》研究,随着中国HUD市场规模逐渐增大以及HUD功能的渗透率逐渐提升,越来越多的企业纷纷入局,推动这一巨大潜力的市场向积极的方向发展。

中国HUD产业参与主体主要可以分为三类,分别是专注于成像技术研发的图像生成厂商;HUD软硬件集成开发的HUD供应商;还有在HUD研发中参与合作的整车厂,其中包含传统整车厂以及造车新势力。

总得来看,HUD产业上游目前中国主要依赖于进口,尤其是在成像芯片部分,但PGU层面国内企业正加速崛起。

中游外资供应商市场份额较大,但主要集中在W-HUD。随着中国AR-HUD的高速发展,国内供应商借新技术实现弯道超车,逐渐抢占份额,与外资供应商展开竞争。

下游传统整车厂目前以W-HUD为主,并且有着较高的搭载率。新势力品牌更专注开发AR-HUD并加速上车,同时引领着HUD产业链向AR-HUD的方向发展。

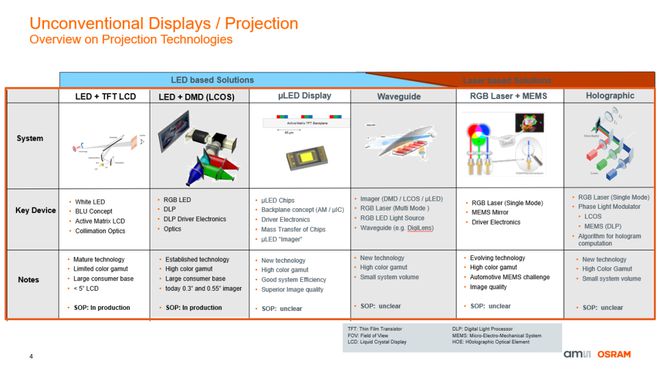

谈及HUD的核心部件,PGU(Picture Generation Unit)成像单元必居其一,它将直接影响HUD的成像效果与产品化成本等。目前PGU主流成像技术主要有三种:TFT-LCD、DLP 和 LCoS,成像技术的工作原理不同,在HUD上的应用表现存在很大差异。

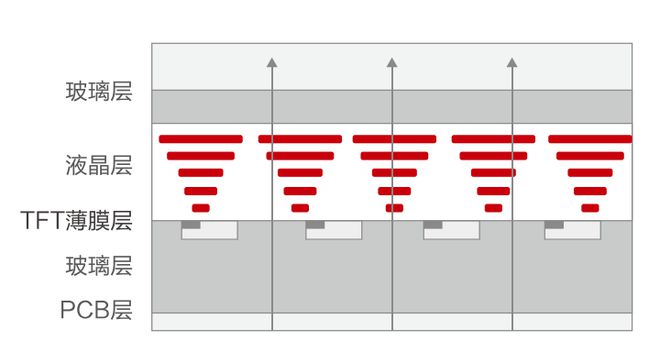

TFT-LCD:TFT 是 LCD 液晶显示的一种,指的是图像是由集成在LCD 面板每个像素点背后的薄膜晶体管(TFT)驱动改变光源偏振状态进行显示的。

TFT-LCD是最常见且应用最广泛的抬头显示光机类型,具有技术成熟、成本低的优点,但是同时也存在热管理难度大、亮度对比度有限、视场有限、清晰度有限的问题。

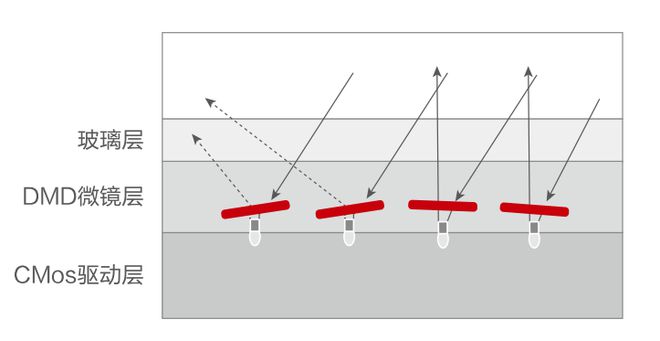

DLP:DLP是一种数字光处理技术,是首先将信号经过数字化处理后再进行投影显示的技术。DLP技术的核心是DMD即数字微镜芯片。

DLP 相较于LCD光机,具有高亮度、高对比度、高可靠性的优势,在温控领域存在显著优势,可有效解决阳光倒灌问题。但是同时DLP光机也存在机械稳定性较差以及支持2K分辨率较困难的问题。

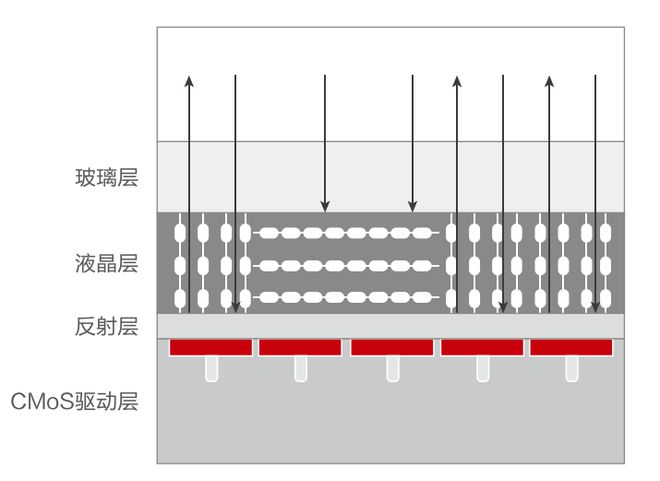

LCoS:LCoS (Liquid Crystal on Silicon) 是一种新型的反射式投影技术。其原理是利用半导体技术和镀铝膜技术,形成有源点阵反射CMOS基板,然后将基板与含有ITO透明电极的玻璃贴合,最后在基板和玻璃之间灌入液晶形成并封装成 LCoS器件。

从上图可以看出不同的技术方案对光源的要求也不尽相同龙8long8,比如TFT LCD+LED的解决方案中白光LED足矣,但在DLP+LED的方案中,就必须使用RGB LED。目前,艾迈斯欧司朗的这2类方案都已在规模化使用当中。但其他方案由于目前技术尚未成熟,所以整个产业链还是处于在研的状态。

就AR-HUD而言,当VID(Virtual Image Distance,虚拟图像距离,可以理解为图像焦点到眼睛的距离)7.5m且FOV(Field of View,视场角)10°,AR-HUD会输出更大的显示范围以及更丰富的显示信息。亿欧智库也认为,长虚像距离和大视场角是AR-HUD供应商所追逐的方向,但体积较大的问题仍难以攻克。

艾迈斯欧司朗的专家也表示,从趋势方面来看,HUD需要更高的亮度以及更大的FOV,这也对其中的光源选型提出了更高要求。

从LED光源的角度来看,主要的应用在于LCD以及DLP的投影技术,这类方案会需要有光源具备Local Dimming的功能从而提升它的对比度,以及更高的色域。对上游厂商来讲,针对不同的尺寸(不论是LCD还是DLP),下游主机厂所想要采用的光学方案不尽相同,因此对光源芯片的大小、数量需求都不同,艾迈斯欧司朗也是在此基础上不断迭代,以期覆盖更多下游客户的选择。

同时,相比LED,激光光源由于亮度等性能更优,更适用于显示信息更丰富的AR-HUD。据悉,艾迈斯欧司朗正在开发一款车规级的5W多模激光芯片,同时对于单模激光,他们也具备不少量产产品。

HUD成本降低是必然趋势,将加速渗透中低端车型:随着HUD技术的不断成熟,HUD的平均价格逐渐降低是必然趋势。根据亿欧智库测算,在2022年单车前装W-HUD的价格为1710元;AR-HUD的价格仍然较高,为5058元。预计在2025年W-HUD价格降至1466元,AR-HUD价格同样会大幅下降,达到3585元。

AR-HUD价格的下降是实现前装量产的利好因素。未来,随着AR-HUD的成本下降,以及性能的强化,未来,AR-HUD会逐渐渗透至低价位车型,将成为智能汽车的“标配”功能。

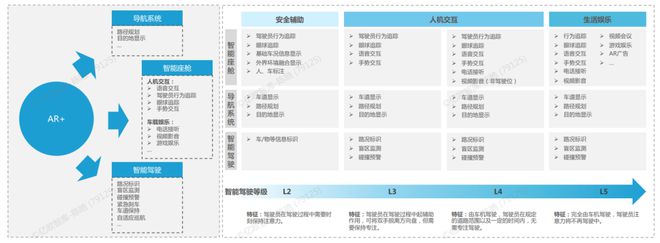

AR-HUD功能随智能驾驶发展而变化,由安全辅助向生活交互发展:此外,由于AR的特性,AR-HUD不仅仅是屏幕显示系统,AR可与多种功能实现融合。

亿欧智库认为在汽车领域,AR可以分别与导航系统、智能座舱以及智能驾驶进行拟合叠加,产生出较多的“AR+”的可能。随着汽车智能化发展,会有越来越多的功能可以通过AR的方式进行可视化龙8long8,并在HUD中展现。

当智能驾驶进入L2阶段,AR-HUD起到安全辅助的作用。当智能驾驶进入到L3-L4的阶段,驾驶员可以将一部分“驾驶权”交给车机,此时AR-HUD人机交互属性更强。当智能驾驶发展至L5阶段,此时完全由车机驾驶汽车,驾驶员与乘客会注重生活娱乐等方面的交互体验。AR-HUD屏幕大、交互性强的特点是其不二选择。

POI信息叠加交互将重新定义汽车,AR技术或推动潜在商业化方向:POI(Point of Interest)信息交互是未来人-车-环境交互的最佳方式,AR-HUD供应商与整车厂都将POI信息交互作为发展重点,但当下发展仍然处于早期。

HUD供应商通过POI信息叠加交互功能打造完善的软件生态系统,打通汽车科技出行全场景服务,为驾驶员提供最全面的“视觉”服务。未来驾驶员可通过AR-HUD与餐厅、停车场、加油站、购物中心等场景进行深度交互。

AR技术的开放性较高,与HUD结合或可推动潜在商业化机遇。随着自动驾驶走向L4-L5,未来在道路上会设有AR投影广告牌,当驾驶汽车到达AR-HUD可视范围,广告商也会在AR广告牌投射固定或动态广告,以达到商业化用途。