龙8登录半导体行业存在明显的周期性,2019年以来,5G技术、新能源产业的迅速发展驱动半导体行业景气度上行,一度形成了全球“缺芯潮”。但随着半导体下游需求的结构性分化,消费电子行业增速放缓,半导体销售额逐渐回落,行业在2022年下半年步入下行周期。

在半导体行业处于下行周期的情况下,半导体行业在IPO市场较去年同期也发生较大变化。据Wind数据统计,在受理和上会环节,今年上半年,半导体与半导体生产设备行业(Wind二级行业)新受理企业和上会企业数量腰斩。

在新股方面,为便于比较半导体行业的细分领域,若按申万二级行业划分,今年上半年,半导体行业共有16只新股,募资总额合计426.1亿元,同比减少7.43%;11只新股超募,数量占比为68.75%。

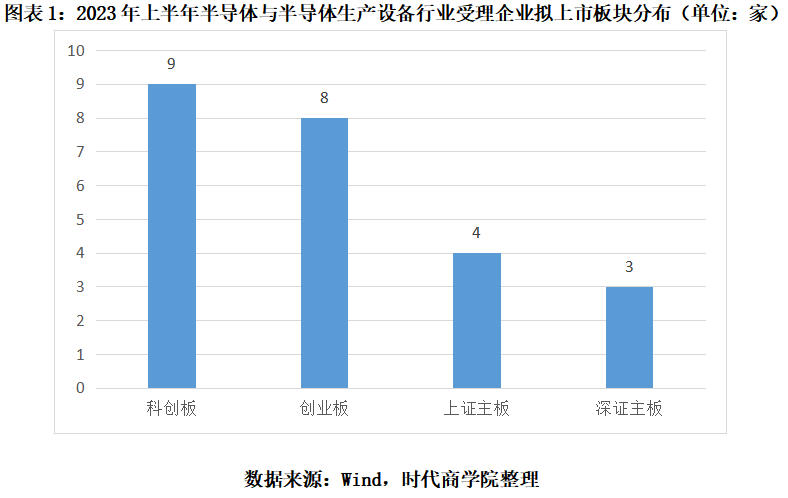

Wind数据显示,2023年上半年,按照Wind二级行业分类,半导体与半导体生产设备行业共有24家企业的IPO申请获受理,拟上市板块分别是上交所科创板(9家)、深交所创业板(8家)、上交所主板(4家)、深交所主板(3家)。

2022年上半年,半导体与半导体生产设备行业共有45家企业的IPO申请获受理,拟上市板块分别是上交所科创板(30家)、深交所创业板(10家)、北交所(5家)。其中,截至今年6月末,有20家企业已成功上市。

对比可见,2023年上半年,半导体与半导体生产设备行业新受理企业同比下降46.67%。值得一提的是,全面注册制实施后,半导体与半导体生产设备行业选择申报主板IPO的企业从2022年上半年的0家提升至7家。

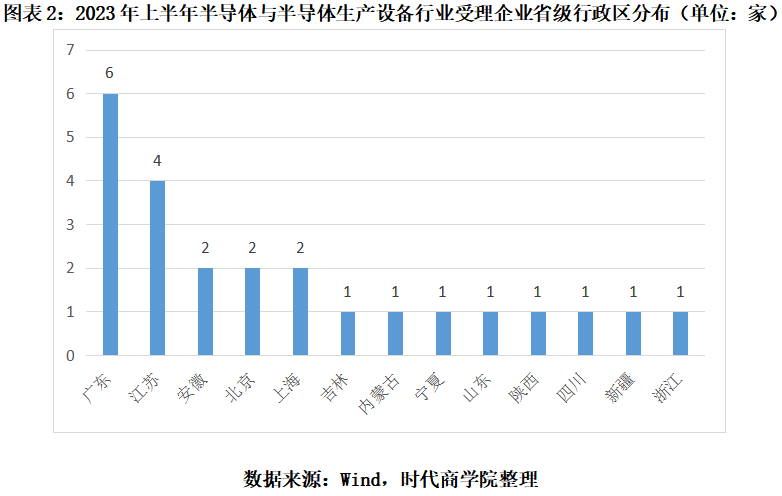

从省级行政区来看,2023年上半年,半导体与半导体生产设备行业24家新受理企业中,广东省共有6家企业,位居首位;其次是江苏省,共有4家;安徽省、北京市、上海市各有2家;吉林省、内蒙古自治区、宁夏回族自治区、山东省、陕西省、四川省、新疆维吾尔自治区、浙江省各有1家。

与之对比的是,2022年上半年,获受理的半导体与半导体生产设备行业45家企业中,来自江苏省的企业最多,共有13家;其次是广东省,共有7家;安徽省、上海市、北京市各有5家;北京市、四川省分别有4家、3家;福建省、陕西省、天津市各有1家。

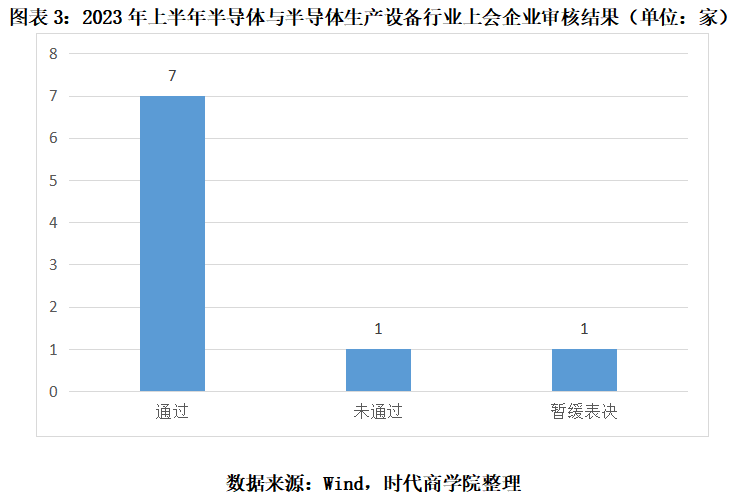

Wind数据显示,2023年上半年,半导体与半导体生产设备行业共有9家企业上会接受审核,其中,有7家企业过会,过会率为77.78%;1家企业被否,为无锡卓海科技股份有限公司(以下简称“卓海科技”);1家企业被暂缓审议,为成都蕊源半导体科技股份有限公司(以下简称“蕊源科技”)。

审议会议结果公告显示,卓海科技主营业务为28nm以上成熟制程前道量检测修复设备销售及技术服务,其技术路径以修复进口退役设备为主,兼顾自研技术,卓海科技开展修复业务使用的设备和工具较为基础,生产相关的电子设备等固定资产期末原值不足200万元,卓海科技的核心技术主要是设备修复的技术提升,更多来自日常生产过程中经验和修复技术的持续积累。对此,上市委要求卓海科技说明是否具备技术先进性及创新性,是否符合创业板定位。

此外,卓海科技采购的退役前道量检测设备主要进口于韩国、美国、日本以及中国等地,上市委要求卓海科技结合上述国家和地区退役设备出口的管制政策,国内相关行业的产业政策、技术现状及发展趋势,市场竞争格局的变化等,说明是否存在对卓海科技持续经营有重大不利影响。

而蕊源科技同样为创业板IPO企业,于2023年3月21日上会被暂缓审议,截至2023年7月24日仍未二次上会。

据招股书,蕊源科技主要从事电源管理芯片的研发、设计、封测和销售,产品以DC-DC芯片为主,同时涵盖保护芯片、充电管理芯片、LDO芯片、LED驱动芯片等多系列电源管理芯片。

根据审议会议结果公告,蕊源科技的关联销售和业绩波动问题成为上市委会议现场问询的主要问题。在关联销售方面,2021—2022年上半年,蕊源科技对第三大股东子公司的销售毛利率明显高于蕊源科技同期综合毛利率,对此,上市委要求蕊源科技说明其与第三大股东子公司关联交易的公允性、是否存在其他利益安排。

在业绩波动方面,据招股书,蕊源科技2021年营业收入同比增长173.87%,显著高于同期同行业可比公司平均水平;2022年上半年营业收入同比增长5.97%,低于同行业可比公司平均水平;预计2022年营业收入同比减少3.25%~5.41%,扣除非经常性损益后的净利润同比减少19.23%~22.88%。

对此,上市委要求蕊源科技说明经营业绩与同行业可比公司变动情况存在差异的原因及合理性,以及期后业绩下滑的原因,是否存在业绩较大波动的可能性。

Wind显示,2022年上半年,半导体与半导体生产设备行业共有20家企业上会接受审核,企业全部过会龙8long8,过会率为100%。对比可见,今年上半年,半导体与半导体生产设备行业不仅上会企业数量减半,且过会率下降。

从拟上市板块来看,2023年上半年,半导体与半导体生产设备行业9家上会企业中,科创板有5家,占比为55.56%;创业板和上交所主板分别有3家和1家。2022年上半年,该行业20家上会企业中,科创板有16家,占比为80%;创业板和深交所主板分别有3家和1家。

不难发现,随着科创板、创业板对于板块定位的要求更为清晰、严格,半导体与半导体生产设备行业受理和上会企业在今年上半年显著减少。

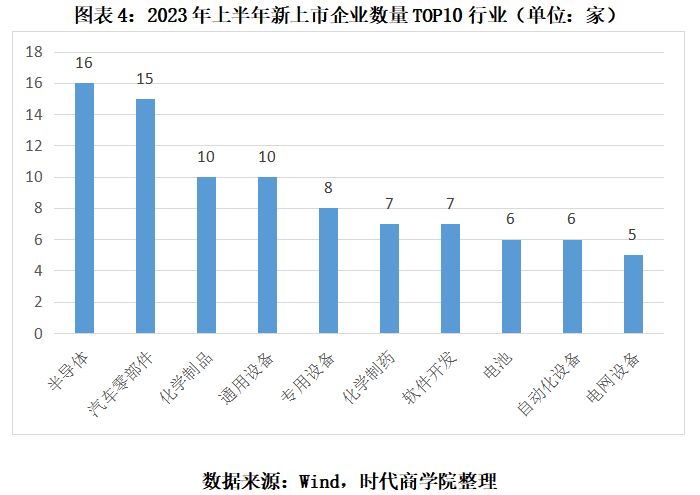

根据Wind数据统计,2023年上半年,A股共173家企业首发上市,按照申万二级行业分类(注:为便于比较半导体行业的细分领域,下文统一用申万行业划分),其中半导体行业共16家,占比为9.25%,在申万二级行业中居首位;汽车零部件行业紧随其后,首发上市企业数量有15家,与半导体行业相差甚微。

2022年上半年,半导体行业有19家企业首发上市,占比为11.11%,在申万二级行业中居首位,且与第二名通用设备行业(12家)拉开较大差距。对比可见,2023年上半年,半导体行业新上市企业虽然数量蝉联首位,但占比下降了1.86个百分点。

从募资额来看,2023年上半年,半导体行业16家新上市企业募资总额合计426.1亿元,平均募资额为14.89亿元;2022年上半年,该行业19家新上市企业募资总额合计460.28亿元,平均募资额为21.9亿元。

对比可见,2023年上半年,半导体行业新上市企业募资总额同比减少7.43%,平均募资额同比下降32%。

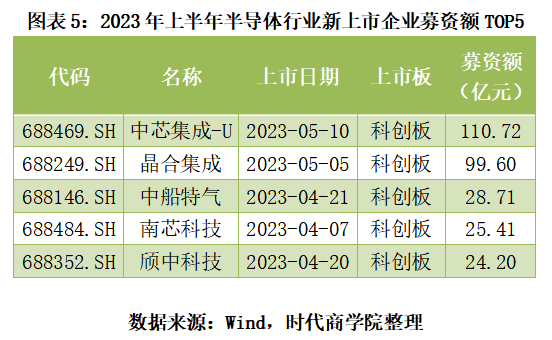

具体而言,今年上半年,该行业16家新上市企业中,中芯集成-U(688469.SH)以110.72亿元的募资额排在首位;晶合集成(688249.SH)紧随其后,募资额为99.6亿元;中船特气(688146.SH)、南芯科技(688484.SH)、颀中科技(688352.SH)分别排在第三到第五位,募资额分别为28.71亿元、25.41亿元、24.2亿元。

此外,2023年上半年,上述16家新上市企业中,有11家企业超募,占比为68.75%;而2022年上半年该行业共有16家新上市企业超募,占比为84.21%。对比可见,今年上半年,半导体行业实现超募的新股数量有所减少,但占比仍较高。

从细分行业(申万)来看,2023年上半年,半导体行业16家新上市企业中,模拟芯片设计行业有5家,数字芯片设计行业和半导体设备行业各有3家,半导体材料行业和集成电路制造行业各有2家,集成电路封测行业有1家。

2022年上半年,半导体行业新上市企业亦集中在模拟芯片设计行业,共有8家企业;其次是数字芯片设计行业,新上市企业数量有5家;半导体材料行业、半导体设备行业、分立器件行业各有2家。

时代商学院认为,近年来,在国内中高端芯片需求高涨、行业人才回流的背景下,中国芯片设计产业迎来高速发展阶段,不少企业实现产品应用领域扩张和客户突破,获得下游国内龙头企业大量订单。此外,芯片作为信创产业链的底层基础硬件,部分芯片设计企业受益于信创产业政策东风,顺势崛起。在集成电路产业政策支持下,业绩高增长、研发高投入的芯片设计企业迎来上市潮。

从上市板块来看,半导体行业企业对上交所科创板青睐有加。2023年上半年的16家新上市企业中,上交所科创板有15家,上交所主板仅有1家;2022年上半年的19家新上市企业中,上交所科创板有18家,北交所仅有1家。

从发行价格和首发市盈率来看,2023年上半年,半导体行业16只新股的发行价格平均值为35.3元/股,较2022年上半年该行业新股的发行价格平均值显著下降55.73%;16只新股的首发市盈率平均值为60.52倍,较2022年上半年下降70.57%。

从上市首日股价表现来看,2023年上半年,半导体行业16只新股上市首日涨跌幅平均值为53.34%,有2只新股破发;2022年上半年,该行业19只新股上市首日涨跌幅平均值为10.08%,有7只新股破发。

据山西证券研报,半导体周期与经济周期具有较高的相关性,半导体行业在2019年第三季度至2022年第二季度为上行区间,此后进入下行区间,至今依然处于下行周期。

时代商学院认为,半导体景气周期与该行业企业在二级市场表现高度相关,新盈率随行业变化回归合理区间。

根据WSTS报告,由于宏观经济不确定性以及终端需求放缓,2023年半导体市场规模预计将同比减少10.3%,降至5150.95亿美元。